今月3月14日の金曜日(株式相場では週末)に日経平均は前日比488円下落した。週明けの東京市場は押し目買いと見切り売りが交錯してもみ合っているが、前日比50円安の1万4278円で終わり、趨勢的には昨年の大納会につけた1万6320円をピークに下落に転じている。1万6000円程度までの上昇は政治経済アナリストの植草一秀氏の予想通りで、アベノミクス(アベクロノミクス)がもたらしたとされる上昇相場は既に終焉している。

安倍晋三首相は昨年末の大納会に出席して、「アベノミクスは今年も買い」と胸を張ったが、現実はその逆のことが起きている。

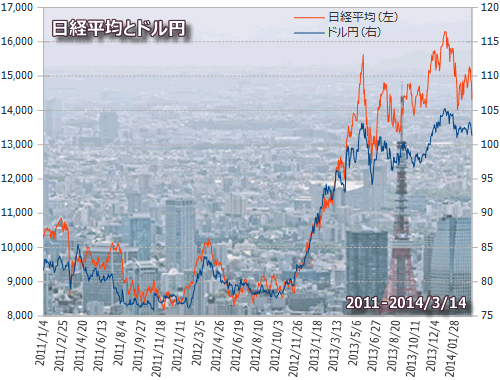

実は既に終焉した今回の上昇相場の原因は、アベノミクス(アベクロノミクス)によるものではない。日経平均は安倍首相がアベノミクスを打ち出す以前の2012年夏から一進一退局面(底値局面)に入り秋から反転上昇し始めた。すなわち、2012年11月から2013年5月にかけて、日経平均は8664円から8664円から1万5627円まで約80%急騰した。その背後にあるのは為替相場(円相場)の急反落である。具体的に言えば、円相場は1ドル=79円から同103円まで急反落した。逆に、アベノミクス(アベクロノミクス)の重要な一翼を担う黒石日銀が昨年の4月4日「戦力の逐次投入はしない」(黒田東彦日銀総裁)と大規模な量的金融緩和を打ち出した瞬間、長期金利は急騰し、日経平均は1万6527円から1万2445円へと急落した。

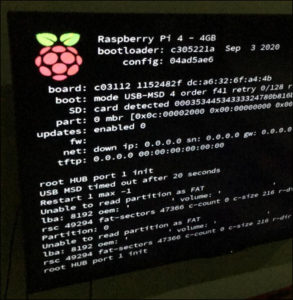

近年の日経平均は円安➤株高、円高➤株安の相関関係が極めて強い。下図にそのことが明瞭に示されている。

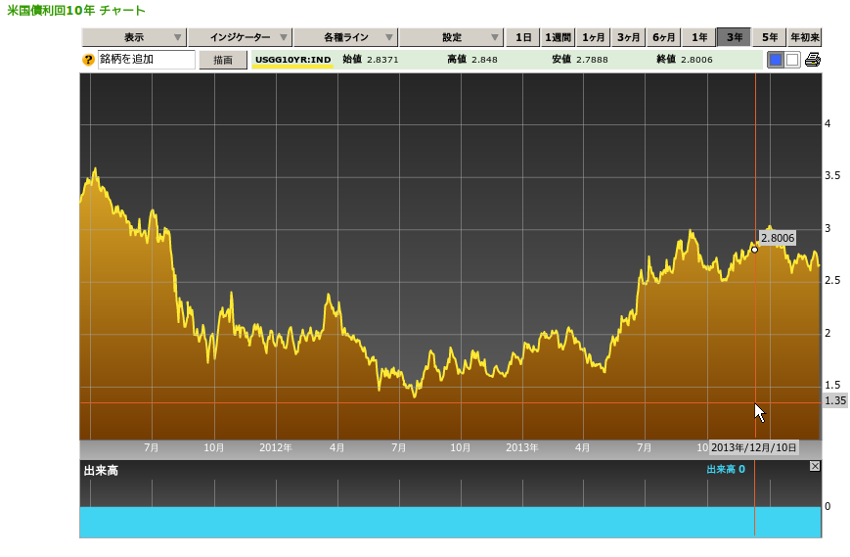

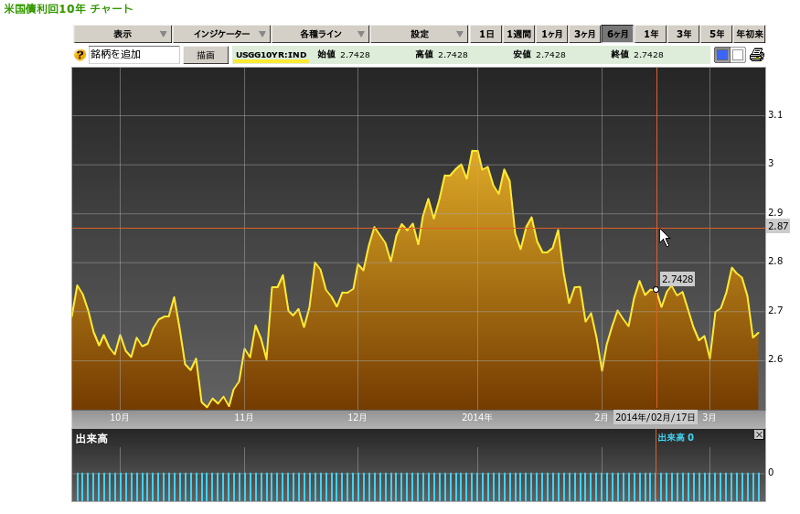

さて、円安をもたらしたのは米国の連邦準備制度理事会が、昨年の夏以降、QE1/2/3の量的金融緩和の終了を宣言し始めたからである。昨年の夏以降、米国の10年物国債金利(長期金利の代表指標)は年1.5%から年3%程度まで短期間に急騰した。その結果、米国と他国の金利差が拡大し、米国への資金の逆流が世界的に生じた。その流れで、日米金利差が拡大し、急激な円安・ドル高が進んだのである。

ただし、直近の米国の長期金利は低下傾向にある。

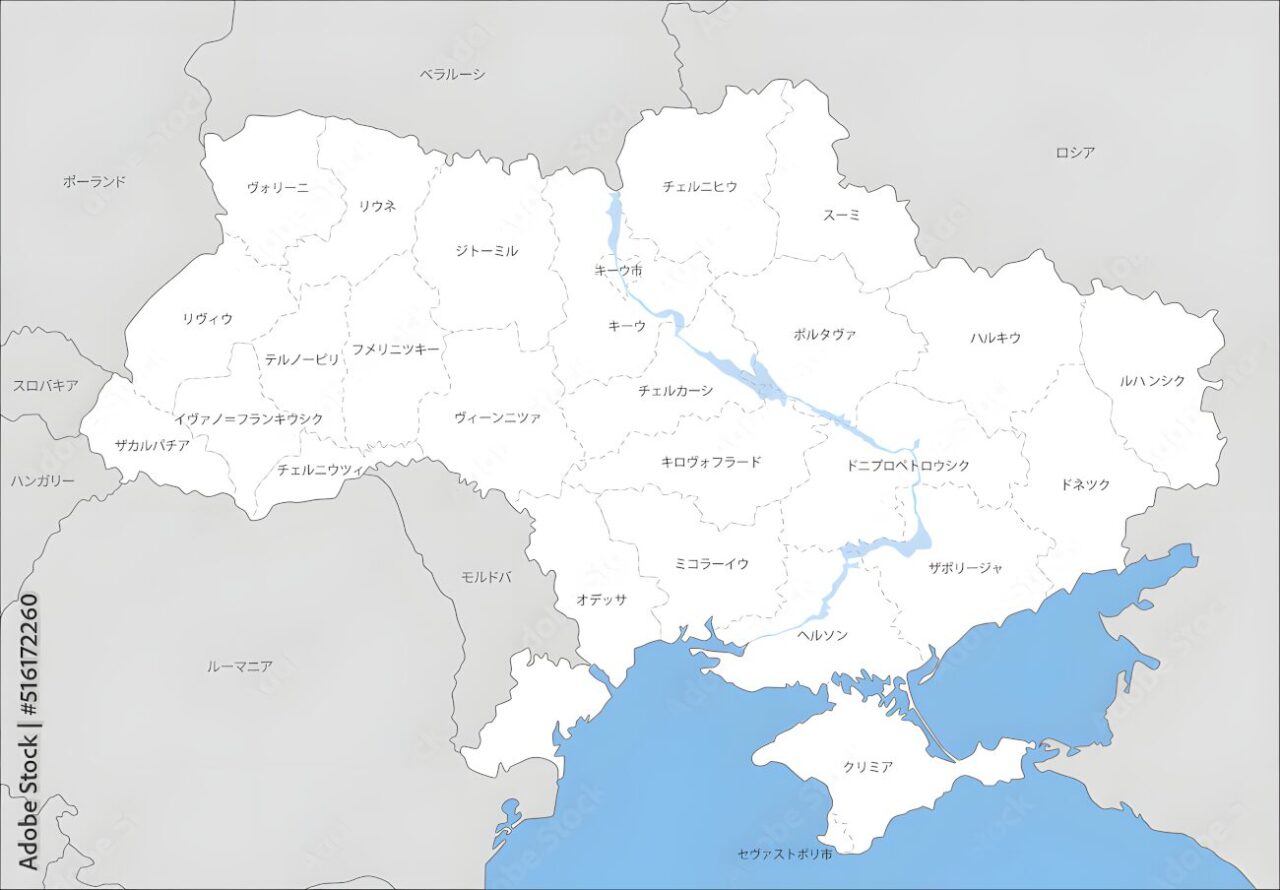

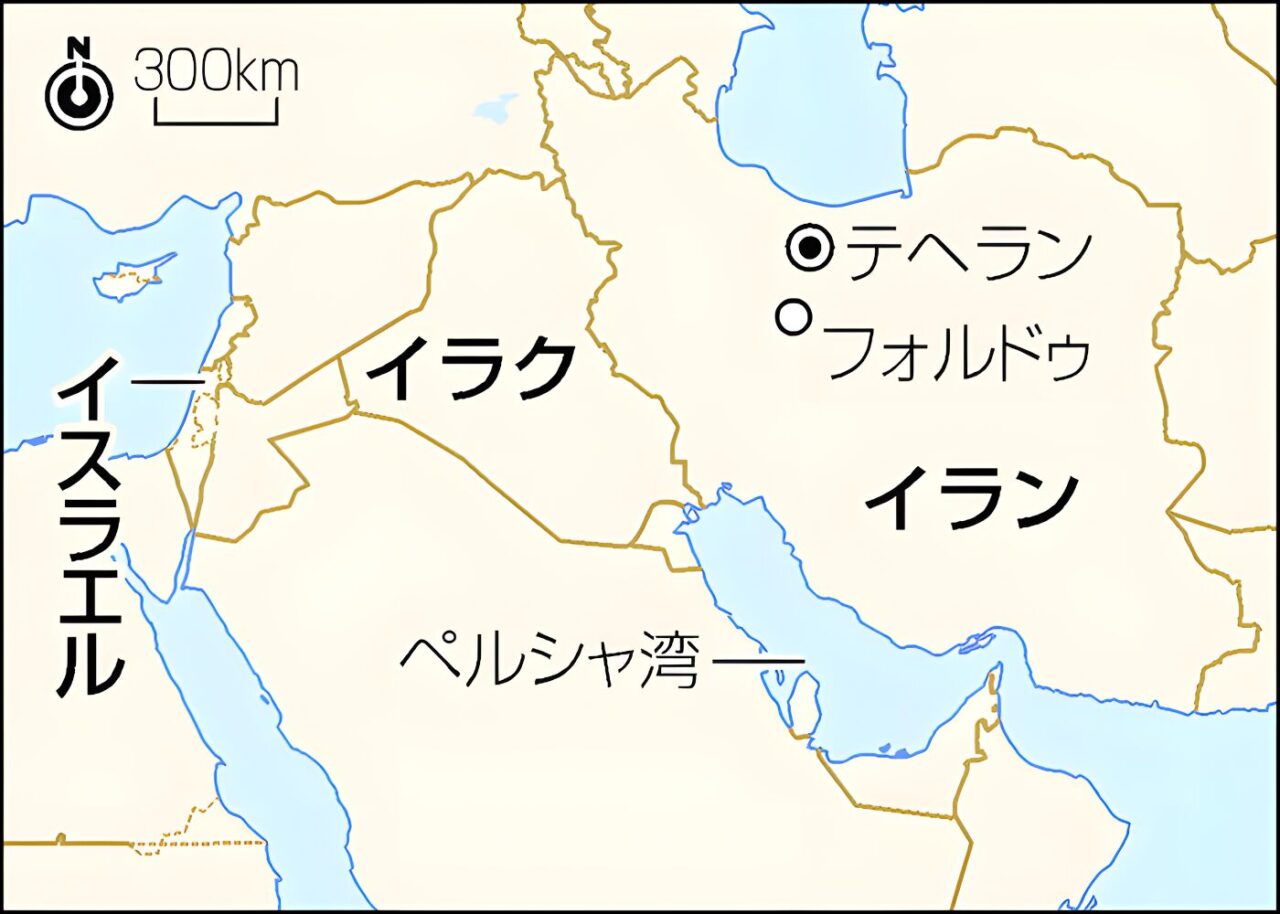

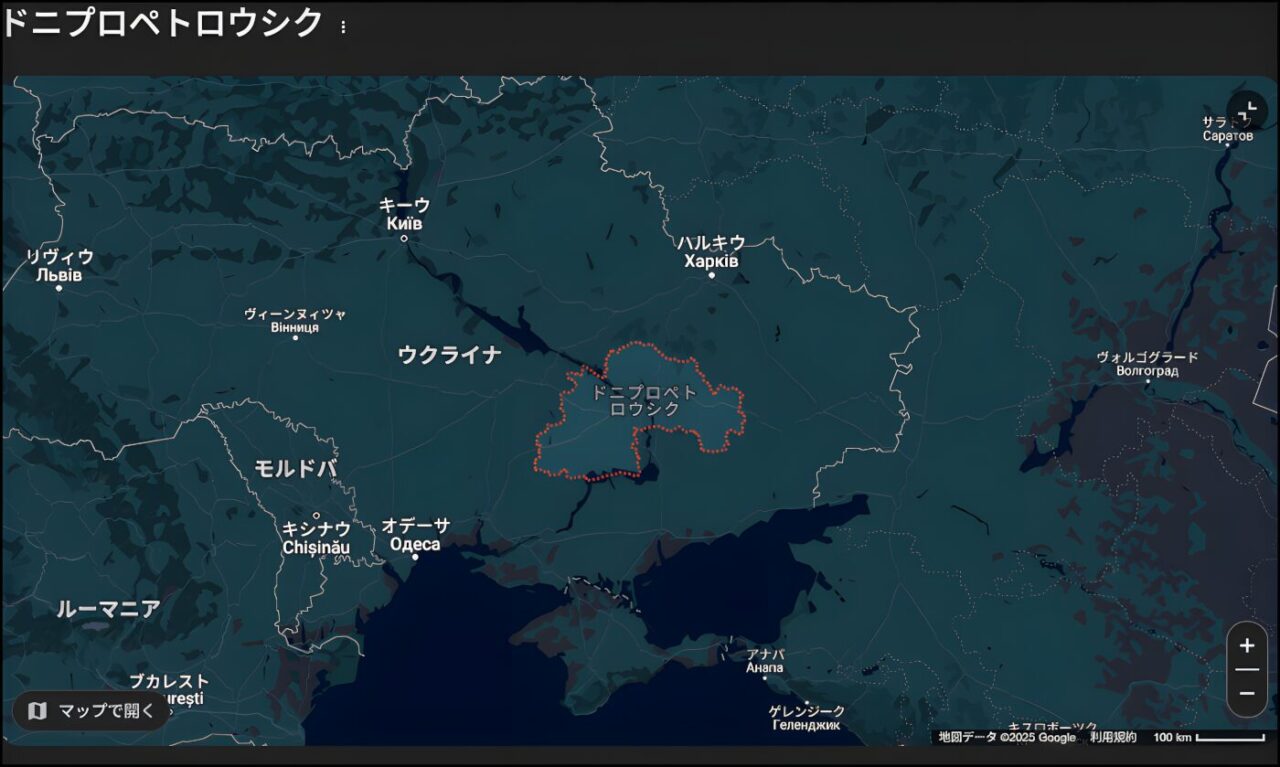

もっとも、米国の量的金融緩和にもかかわらず、景気の腰が強くなっていない。このところ、同国の金利は再び低下傾向にある。このため、急激な円安も一服し、為替相場(円相場)は反転上昇の気配を示してきている。同国の出口戦略は不透明化してきている。それどころか、新自由主義に基づく量的金融緩和政策はドルを刷って市中の国債を買い上げる間接的な中央銀行による国債引き受けだから、悪性インフレの種をばらまき、着実に育てているようなものだ。近い将来、米国から資金が大量に流出し、米国債価格、ドル、株式相場が暴落する公算が大きい。米国がウクライナ問題などで強く出られないのは、新自由主義に基づく経済の悪化(膨大な財政赤字、大幅な経常赤字、世界最大の借金国=対外純債務=)を抱え、弱みをロシア、中国に握られているからだ。

日本ではこれに、平成26年度の超緊縮財政が加わる。すなわち、消費税増税の9兆円に同25年度補正予算の規模の圧縮(13兆円から5.5兆円と7.5兆円の圧縮)、人口構成の変化を主因とした社会保険料負担の増加など20兆円規模のデフレ財政が組まれているため、アベノミクス(アベクロノミクス)が謳う「デフレ脱却」とは正反対に、デフレが深刻化するのは明らかだ。要するに、アベノミクス(アベクロノミクス)は「偽装デフレ脱却政策」に過ぎないのである。

賢い相場師はこれらの点を読み取り、焦点を来年度(平成26年度)の企業業績に移している。一株あたりの利益は相当縮小し、株価収益率(PER=株価を1株あたりの利益で割ったもの、株式時価総額を当期利益で割れば良い、ヤフーファイナンスは個々の企業ごとのPERが記載されている=25倍が目安)が高くなりすぎるため、日経平均と個々の株式相場の調整が起きる。すなわち、平成26年度はアベノミクス(アベクロノミクス)の破綻が誰の目にも明らかになる。一刻も早く、主権者国民による救国統一戦線を形成し、高度情報社会の21世紀に相応しい共生共栄友愛に基づく共生共栄資本主義=活力ある福祉国家の創造に尽力すべきである。